—— by PTT

幫你解釋一些名詞+這幾周操作原理+補足你沒提到的其他手段

我的理解都是英文為主, 中文部分是網路上找翻譯詞來翻譯所以可能有點誤差

說錯的地方還請多指正

1. Hedge Fund (對沖基金), 簡稱HF

這種基金會利用期貨/期權來做風險比較大的空頭操作, 也是整個事件的Boss

2. Market Maker (作市商/坐市商), 簡稱MM

這個機構是交易所的中間人, 一般你在平台上看到買賣的單多少都會是這群人經手

假設你今天要買100股台積, 幾乎不可能瞬間找到賣100股台積的人

這時這個機構就會介入直接賣你100股

相同的其他人要賣的話, 這個機構也會介入直接買下所賣的股

他們賺的主要是仲介兩筆相同股, 不同人單的買賣差額

你可以把他們想像成股市交易的緩衝空間, 有大量的交易能量來(cover)擔保各種股單

讓多數股單都能快速的填單

因為這個機構的運作方式有風險, 他們通常會在買賣之間加入”仲介費/手續費/擔保費(隨便你要怎樣稱呼這個差額都可)”(spread)

算是整個事件的隱藏Boss

3. Short Selling (做空)

基本上就是預期股價會跌下去而進行的操作

常見的操作為

花F的擔保金來租借股票, 說好會在某個日子將等量的股還回去

借到後直接將股票賣掉 得到資金N

只要時間內這支股跌下去, 就能用總額(C)來買回等量股

獲利 = N – C – F

當然如果N < C的話就是虧本

租借來的這筆股就會被標示為Shorted Share

4. Margin Call (融資追繳令)

當你租借股票來做空, 一般都會有指定哪一天要還股

不過要是你的債務股本比(Debt-to-Equity Ratio)即將超出規範的數值

借你股的機構就會執行Margin Call

一旦收到追繳令的話你就得存更多錢/賣掉資產來補差額

有的機構也會要你還股

反正就是要讓債務股本比回到可接受值

我不知道怎麼計算時間之類的

不過很多人說這周五的主要原因是因為

有人計算出要是前幾天的情況持續的話這周五會引發追繳令

而原本這些人計算出要是達到170 ~ 300左右

虧損值會讓那些大魔王無法承受, 因而破產

5. Options (期權)

期權分為Call買權或Put賣權, 一份為100股

需要花期權金(Premium)來購買

這種東西都有Strike Price (執行價), 只要股價達到這個數字你就能執行買/賣

買權獲利 = (股價 – 執行價) * 100 – 期權金

賣權獲利 = (執行價 – 股價) * 100 – 期權金

要是你買的執行價一直沒到就等於作廢, 你就只損失期權金

期權會因為收益情況而分成

有收益 ITM (In-The-Money)

淨值跟股價一致 ATM (At-The-Money)

虧錢 OTM (Out-of-The-Money)

多數股的期權都會一定程度的分散在這三種分類裡面

大部分由MM所發行, 要是你有margin account也能賣

6. Delta (期權對衝值)

這是將期權金跟股價做比較的一種數植, 數值歸類在

買權0 – 1

賣權-1 – 0

數值涵義為要是你股價增加$1, 你的期權金要相對增減多少

如果數值為0.45, 就是股價增加$1, 期權金增加$0.45

MM一般在賣買權的時候不會無擔保的賣

為了降低風險該期權的Delta會被拿來計算要預先購買多少對衝股來擔保

以免無擔保又達收益值會需要買當下股價, 造成大量的虧損

7. Gamma (期權對衝值走勢)

這個數值用來計算Delta趨勢, 用來決定股價的變化會如何影響Delta的變化

假設你現在Delta數值是0.3

股價增長$1, 期權金就會增加$0.3

當這些都增長後, 你會需要有新的Delta

決定新Delta數值的就是Gamma

用剛剛的範例, 假設Gammma = 0.13

那你新的Delta就會是0.43

這個數值的計算不會是線性成長 (應該沒有人會線性成長)

這是靠一些很複雜的公式來算出來, 還附加spread數值等其他如風險值等零零總總的數據

要是期權履約價越接近收益股價, 該期權的Gamma就會越高 (因為風險越高)

8. Floats (流動股)

這是目前在市場上流動沒有被鎖死的股

計算方式為

企業在外股份 – 內線持股 – 員工持股 – 股東持股

8. Short Interest (做空率)

這是用來表示一個公司在外股份有多少是被做空的數值

計算方式為 做空股 / 企業在外股份

有很多地方有在追蹤這方面的資料

如:

https://www.marketbeat.com/stocks/NYSE/GME/short-interest/

你可以看到履約日數/股量/利息/履約價..等的資訊

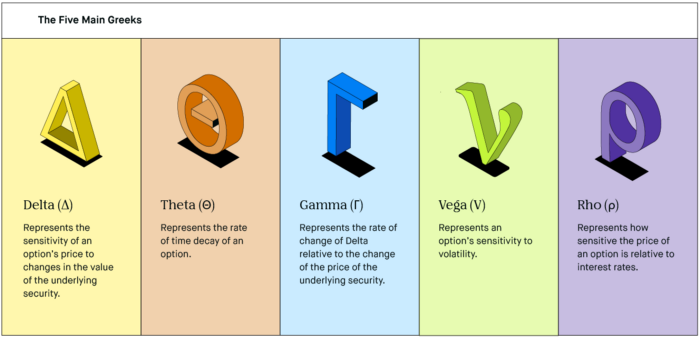

*其他Vega, Theta, Rho就不在這討論, 要進一步了解可以去讀Black-Scholes formula(布萊克-休斯期權公式)所帶出的Greeks.

普通買進買出的傳統股民一般碰不到這些東西, 要進行風險大的金融交易才比較會碰到

這次的事件起源是一堆HF (Melvin & Citron 帶頭)

非常不看好GME就大量的做空, 做空率超出100%

超過100%意思為:

就算你把現流動股都賣光,依舊補不足還沒履約的做空股份

除非你每次履約後降低借股量來玩, 這樣總有一天會補完

美國鄉民就看到這點, 所以採用買股來降低分母 (企業在外股份)

讓補完這些做空股的難度增加

因為多年來的做空股點是$2 ~ $4

如果買夠多股票而讓股價上漲超過$2~4的話, 空頭就會賠錢

而空頭為了履約/虧錢到一定程度被強制履約就會需要買股

連帶提升已經上升的股價

N = 2 ~ 4 的話只要 C > 4 就會讓空頭虧錢

而C就會是當下提升至的股價

根據各知名空頭的基金財報資訊, 鄉民推算出這個C一到30左右就會出現強制履約的情況

讓個空頭各自無止盡的互相競爭, 讓股價上月球

因為做空股 > 流動股, 就算買下流動股也只會造就股價繼續上漲

雖然最後30只引發追貨, 不過也間接造就後續的軋空

就算你資產沒有上萬美金來買大量流動股

因為期貨只需要期貨金而已你還是能買來賺錢

每買一份就等於你能鎖死最多100股

鄉民一開始的作法為:

有足夠錢的買股

錢不夠的買期權或混合著買

主要就是盡可能的卡死履約股量

MM在賣期權的時候, 因為股價特低 ($2 ~ $4), 高履約價的單會因為Gamma & Delta值偏低而讓她們只買偏少的擔保股

因為鄉民的操作 + 一些履約情況的出現, 讓股價逼近這些原本做夢都到不了的數值 ($30+)

在當下GME的期權很大部分都變成ITM

原本可能只買25%對衝股, 因為這些期權忽然全達到危險的ITM情況 (Gamma值最高)

造成MM需要趕快買股來防止進一步的虧損

每買一次股 = 降低流動股 + 提升股價

而降低流動股, 股價提升越多, 就造成更多賣權進入ITM

連帶的惡性循環就是所謂的Gamma Squeeze

鄉民不經意的情況下間接的利用MM來讓股價繼續暴增

最後股價到達$60+, 很稀有的出現了全部賣權都變成ITM的現象

期權市場一度完全沒有$60以上履約價可選

而因為追貨讓這個股的股價超越臨界點,接著出現上周一的局部軋空

股價暴增速度越快, 越多人加入戰場

當大家都只買股不賣的時候, 分母降低讓整個股價爆增速度加速

1股最後能喊到$4000都有可能不再是夢想

虧損值毫無上限

這時空頭在周一&周二耍了兩個手段

1. Dumping (拋售)

2. Short Ladder (做空階梯)

第一個是在股價因為暴漲過度而啟動停盤機制時

瞬間以低價大量拋售股份

這個手段有兩個目的:

a) 觸動部分理性老手會設置的Stop Loss (停損點) 使驗算法自動拋售

b) 讓跟風的散戶看到股價大跌的同時進入恐慌模式而跟著拋售

成功的話他們的損失將不會是無上限, 而只會是跌落的價錢 + 這些拋售股的價錢

周一拋售量我忘記確切數字, 不過至少有3千多萬美金額度的股份被低價拋售

不過因為全世界都開始加入戰局, 這行為沒有造成太大的影響

週二的拋售量達到3億美金

第二個是在週二和今天發生的

與其拋售, 不如賣給合夥的HF, 每一次賣都刻意拉低股價的賣

這樣就會出現階梯式股價崩盤的假象

因為這操作手法必須確定對方是跟你共謀的機構

基本上不是MM介入, 就是選在賤民無法買賣的時候進行, 如: 休市

休市後的暴跌就是這操作手法造成的

接下來就到今天的第三個手段: 直接限制你買股和進行期權交易

我個人認為是MM (Citidel和其他的)跟這些HF合謀搞出今天的事件

因為影響的基金太多, 嚴重地影響到整個股市

你可以去看昨天股市跌落 v.s 這幾筆過空過頭的股票的比對圖

做空過頭的股價越高, 知名基金所持股的股價就越低 (拋售)

大部分的散戶主要來自Robinhood

當Robinhood忽然禁止散戶買股的時候同樣背後用Citidel來處理交易的平台也一樣

(所謂內部信外流截圖的是還沒被證實的假消息所以別再亂傳)

當購買源消失的時候, 要做這種階梯操作就很簡單了

如果你去看今天被禁止買股的時候的交易數據

你會看到很多低於股價很多的交易, 交易量有大有小 (股版有人分享貼圖)

唯一不變的是他們都是有規律性的賣 (固定幾分鐘一筆)

而且都同時往下跳躍性的跌

如果正常股市除非你能讓全部股民很合作的在特定時間同時下單

要同時達到這兩點是蠻稀有的

很明顯就在搞手段作弊.

今天還有金融大亨在財經節目上承認他們鎖散戶的買賣就是為了救自己

無上限的虧損的確有可能把全部牽扯到的華爾街上億資金HF通通搞垮

不過也只能算是他們自找的.

Re:

先說結論:這種劇情在台灣股市很難上演。

但理由絕對不是推文酸台灣人不團結、短視這種無腦理由。

這次GME能散戶大嘎空,固然有一些歷史因素,但若無利可圖,

你說美國鄉民比台灣鄉民團結、有遠見,你敢說我是不敢信啦。

這次GME嘎空能有利可圖,最主要有兩個原因:

1. 美國造市商有 naked shorting 機制:

賣空的本質是跟另一個有股票的人借股票來賣

但美股造市商可以在沒借到股票的情況下依然賣出不存在的股票

這也是為什麼會發生 140% 賣空的狀況

2. 選擇權造市商要對沖價外買權的風險:

交易所多會委託造市商製造市場流動性(簡單的說就是掛一堆限價單供市場參與者交易)

選擇權造市商掛價外選擇權的賣單,大部分的時候都能穩收時間價值,坐等買方吃龜苓膏

但價格波動大的時候,造市商就要操作現股對沖掉裸賣選擇權的風險

以這次GME大戰為例,reddit上的鄉民很專業的利用這點,買了一堆價外買權

搭配買了現股不賣 + 140% 賣空的回補壓力,股價上升時

造市商為了避免之前裸賣的價外選擇權變價內而屌虧,必須買入現股對沖風險,

造市商的對沖操作,近一步推升股價

選擇權買方風險有限,且槓桿動輒幾十倍乃至上百倍

散戶用這個風險有限的高槓桿工具,強迫造市商幫他們嘎空

我認為這是這整場大戰最傑出的一手

回到最初的問題:這個戲碼能不能在台股上演?

1. 台股沒辦法超過100%放空

2. 台股個股選擇權造市造的很爛,交易量慘不忍睹,沒有強迫造市商對沖風險的環境

因為以上理由,我認為這個戲碼在台灣很難有利可圖,進而很難在台灣上演。

淺談 GME 事件背後的軋空與伽瑪擠壓

—— by YJ Locke

Between what a man calls me and what he simply calls mine the line is difficult to draw.

— William James

2021–01–29 更新:這一篇文章原本是這一個歷史事件的紀錄加上一點金融科普。然而,在整理資料和 WSB 板上面爬文的過程中,學會了很多金融相關知識,也發現了許多華爾街操縱市場的手法。

華爾街在這次事件中的一些手法如下:

- 借出超過市場上流通量的股票賣出來做空股票

- 在自身沒有股票的情形下,沒有成本與風險地裸賣期權,賺取權利金

- 不公佈自己的空頭持倉,多頭持倉每年只公佈四次,交易資訊不對稱、不透明,而機構卻可以從卷商賣給他們的資料中知道散戶的持倉情況

- 發佈沒有根據的做空看法

- 聯合媒體發佈假消息,製造恐慌

- 聯合卷商禁止用戶買入自己做空的股票,只准賣出,讓自己可以趁機以較低價買入平倉空頭倉位

- 聯合卷商限制用戶買入股票數,限制每人只能購買兩股

- 利用自己賣自己買,操縱股價縮量下跌

而華爾街這些粗暴的操作,正是這一次 GME 背後暴漲的主因,我們下面再來逐一解釋。

目錄: - GME 暴漲的背後 - 華爾街機構做空與投機 - 股票的衍生金融商品:期權 - 期權定價模型與希臘數字 Delta 和 Gamma - 期權的價值狀態 - Delta Neutral 對沖策略 - 散戶的逆襲 - 期權模型的失效 - 軋空與伽瑪擠壓的雙重效應 - 總結 - 後記

GME 暴漲的背後

最近美股市場上出現了難得一見的現象,作為一個非常小倉位參與的觀察者,聊聊市場發生了什麼事情。

故事的主角 GameStop (股票代碼 GME) 是美國的電玩遊戲零售商。筆者本身也去消費過幾次,老實說,感覺就是很一般的電玩零售店,通常開在購物中心或是商業區裡頭,賣各廠牌的主機、遊戲與周邊商品。

這個設定背景與明星藍籌股、破壞性創新股、未來科技發展趨勢股、或是本夢比信仰股等題材,可以說是完全扯不上邊。

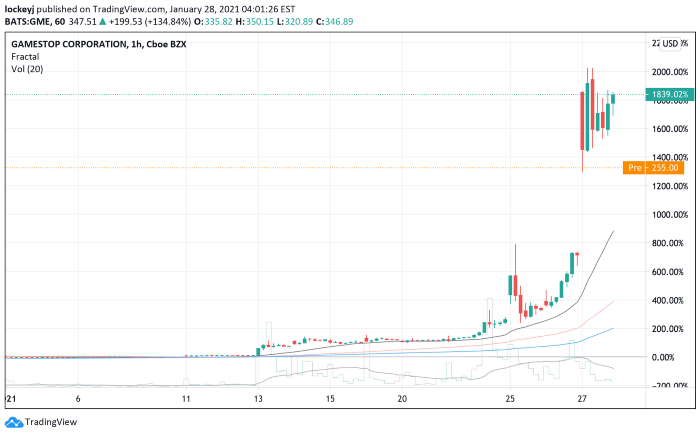

在疫情的影響之下,實體零售商的業績大受衝擊,GME 負債累累。以基本面來看,公司的體質並不能算是健康。不過 GME 在最近一個月漲了 1,600%,最近一週則是漲了 800%。尤其是最近大盤還有回調,個股跌成一片,這個暴漲的背後到底是發生了什麼事情?

截至 1/27,短短一個月的時間以內,GME 的股價暴漲到最高 2,000%

做交易問股票漲跌其實沒有意義,不過這起罕見大家稱「散戶戰勝華爾街」、「散戶割機構韭菜」的事件,或許不是想像中的那麼簡單。

散戶勝利的背後,顯示整個策劃者或團隊,非常深入了解當前金融模型的缺陷,並利用社群媒體與交易零佣金的時代優勢,發動散戶去暴露出這個問題。

這次主要的社群媒體是 Reddit 與交易零佣金卷商 Robinhood

仔細研究這個事件背後的各種因素,可以讓人了解許多金融市場背後運行的邏輯,值得深入探討。

為了了解這一個現象,以下會介紹做空與期權的概念。

華爾街機構做空與投機

這次 GME 的暴漲,把資訊跟數據總結起來,有兩大起因:

第一個部分是香櫞研究公司的做空

事件的起點是做空機構香櫞研究公司 (Citron Research) 發佈做空消息。香櫞的創辦人,也是激進做空者 (Activist short-seller) Andrew Left,早前在推特上發佈了對 GME 做空的看法。他在 GME 股價在 40 塊左右時,認為 GME 股價很快會回到 20 塊。

不過這次不同於以往詳細的做空報告, Left 只是提到 GameStop 是一家在實體零售板塊裡面低水準的公司,並嘲笑在 20 塊以上買入的散戶很蠢。

做空股票的意思是預期股價下跌,向卷商融卷賣出股票,之後等股價下跌之後再從市場上買回平倉,藉以賺取買賣價差的交易方式,具有極大風險

第二個部分是華爾街的押注

做空機構調查上市公司,如果能提供正確的訊息,提供投資人更透明的資訊,這本對市場來說是好事。但許多人討厭做空機構,因為他們常常發佈假消息,然後利用散戶情緒的恐慌,聯合華爾街機構去操縱股票的價格。

在這次事件中,華爾街的機構看準了賣空消息有利可圖,許多做市商 (Market maker) ,因此大量賣出價外 (Out-of-the-money, OTM) 的看漲期權 (Call option),想以低風險獲取暴利。

GME 的暴漲,導致了第一個部分其他一起參與的做空機構被軋空 (Short squeeze),而第二個部分做市商則被伽瑪擠壓 (Gamma squeeze)。

而軋空和伽瑪擠壓在短時間內提供 GME 起飛的燃料,兩者把已經暴漲的 GME 價格更進一步推向更高。

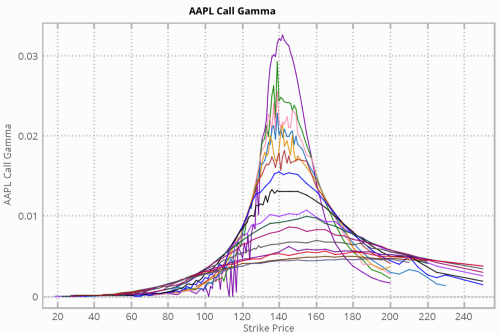

Gamma 是期權裡面的希臘數字,其意義是 Delta 的微分,也就是期權價格變化的加速度

我們會在後面解釋這些專有名詞跟其背後的意義。

股票的衍生金融商品:期權

在探討這起事件背後主要的兩個現象,軋空和伽瑪擠壓之前,首先談談什麼是期權。

期權 (Option) 是股票的衍生性金融商品,買賣雙方訂立一個契約,在契約中指定行權價 (Strike price) 與契約的有效日期 (Expiration date)。

與單純股票買賣不同,前面提到期權的買賣有行權價和到期日的設定,依據這兩個設定,設有相對的權利金 (Premium),權利金由期權買方支付給賣方,這個權利金也就是期權合約的價格

在美式期權中,合約有效日期之內,買方有權利 (Right) 依行權價來行使股票的買權 (Call) 或賣權 (Put),而沒有義務 (Obligation) 去進行買賣。但若買方執行契約,賣方有義務依照合約買賣。

也就是說,要不要執行合約,看買方的意願。當買方衡量行權價與市價有利差可圖時,才會行權。若買方選擇不行權,則當初付給賣方權利金就落入了賣方的口袋。

這裡的賣方,主要是一些靠賣期權賺取權利金的機構,也就是我們所謂的做市商。但若是股價漲跌超出做市商的預期,期權買方履約,則賣方會產生虧損。

若本身不持有正股卻賣期權賺取權利金,也就是所謂的裸賣 (Sell naked call/put),其虧損理論上沒有上限。這樣的操作,散戶投資人的卷商帳戶一般是不允許的,但這卻是華爾街機構常用來結合賣空去操縱價格的手法。

對做市商來說,在大多數的情況下,若股票被成功做空,裸賣期權基本上是低風險的無本生意。

但大型做市商為了避免因為做空失敗而產生巨額虧損,會進行所謂的 Delta 中性對沖策略來賣期權。簡單來說,就是做市商需要依據 Delta 這個值來買入正股,以防萬一真的買方履約時,手上有股票可以賣出。

我們會在後面提到這個策略,這個策略也是伽瑪擠壓發生的主要原因。

期權的遊戲心理期權的買方 (Buy):心態是認為自己可以預測市場,希望股票買得比市場便宜、賣得比市場貴,從賣方那邊賺取價差。 期權的賣方 (Sell):心態是認為股價會在預測範圍內波動,或者認為股價走勢跟期權的買方預測的走勢相反,賺取買方不履約的權利金。 簡單來說,期權買賣雙方的心理基礎是:買合約的相信自己的預測能力,而賣合約的不相信買方的預測能力,是兩者心理預期差異的拉鋸戰。 <四種期權買賣方的角色> Buy Call 買進股票買權: 預測未來股價會漲 (買入看漲期權) Buy Put 買進股票賣權: 預測未來股價會跌 (買入看跌期權) Sell Call 賣出股票買權:預測未來股價不會漲 (賣出看漲期權) Sell Put 賣出股票賣權: 預測未來股價不會跌 (賣出看跌期權)

在 GME 這起事件中,我們主要關注的是看漲期權 (Call option) 的問題。不過在此之前,先來更深入瞭解一下期權背後的金融模型與其運作邏輯。

期權定價模型與希臘數字 Delta 和 Gamma

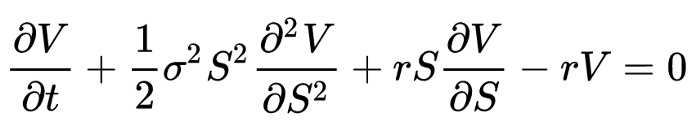

期權背後有一個定價理論,由經濟學家布萊克 (Fischer Black) 與休斯 (Myron Scholes) 在 70 年代提出,休斯也因此在 1997 年獲得諾貝爾經濟學獎。

在布萊克-休斯模型 (Black-Scholes Model) 中,假設股價呈現幾何布朗運動 (Geometric Brownian motion),其中布萊克-休斯公式 (Black–Scholes Equation) 定義了期權權利金的計算方法:

當中 V 是期權的價格也就是權利金、S 是股價、r 是無風險利率、σ 是波動率、t 是時間。

這是一個等式,如果把 rV 移到等式右邊,期權的價格會與時間、股價、和波動率的變化有關。而把這些參數進一步定義,我們可以得到一組期權交易常在使用的希臘參數 (Options Greeks):

- Delta (Δ): 權利金相對於股價的變動速率 (Δ=dV/dS, the derivative of V with respect to S)

- Theta (Θ): 權利金時間衰變速率 (Θ=dV/dt),距到期日愈長,時間價值愈高

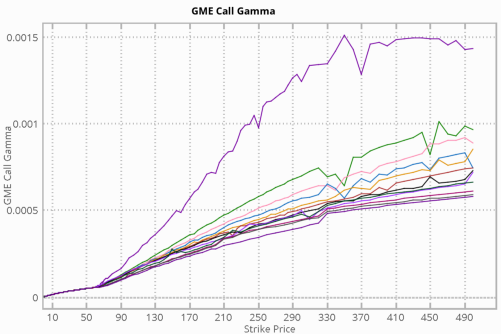

- Gamma (Γ): Delta 的變動速率,也就是權利金變化的加速度 (Γ=dΔ/dS=d^2V/dS^2)

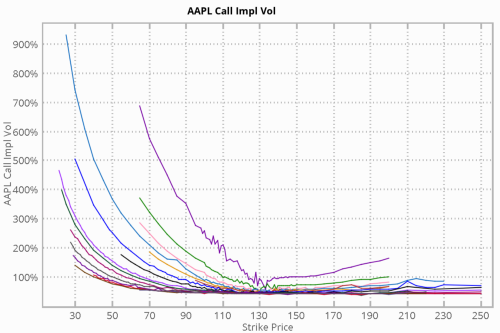

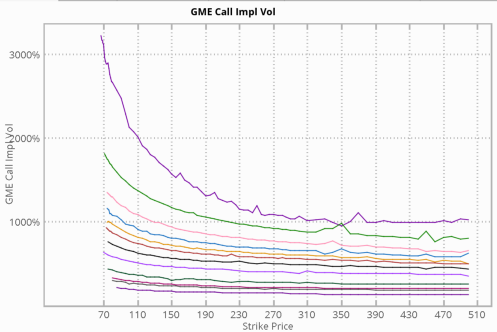

- Vega (ν): 隱含波動率 (Implied volatility) (ν=dV/dσ),波動性愈大,潛在收益愈大

- Rho (ρ): 利率 (ρ=dV/dr)

簡單來說,Delta 是股價漲跌 1 塊錢時,期權價格的變化 (期權價格對於股價的導數)。比方說 Delta 為 0.5,代表股價上漲 1 塊,期權價格就上漲 0.5 塊。而 Gamma 則是這個變化的加速度 (期權價格對於股價導數的微分)。

也就是說,當 Gamma 愈大,Delta 的變化也愈大。

而這個 Gamma 與 Delta 的值與期權價值有關,下面再來談談。

期權的價值狀態

接下來談談 Delta 這個值的作用,與其和期權價值的關係。Delta 其實是一個比值,根據這個比值,我們可以算出一個期權的內涵價值。

其中期權價值是這樣定義的:

期權定價 (Option pricing) = 內涵價值 (Intrinsic value) + 外在價值 (Extrinsic value)

而期權主要的價值在於內涵價值,定義為:

內涵價值 (Intrinsic value) = 市價 (Market price) – 行權價 (Strike price)

當行權價大於市價,此公式為負值,則我們說這期權沒有了內涵價值。

更進一步帶入期權價值狀態 (Moneyness) 的概念,依據市價與執行價的價差,期權有「價外期權」 (Out-of-The-Money, OTM)、「價平期權」 (At-The-Money, ATM)、與「價內期權」 (In-The-Money, ITM) 三種情況。

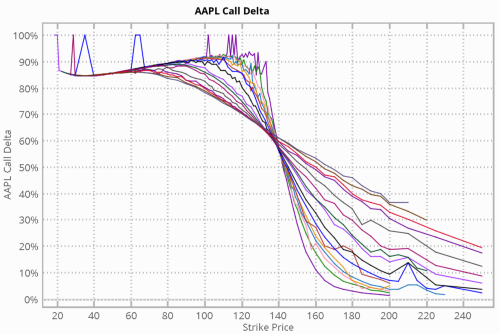

此三種情況在期權市場上的分佈與 Detla 的關係大致如下圖:

期權行權價與市價差異呈現出期權的價值狀態 (Moneyness)

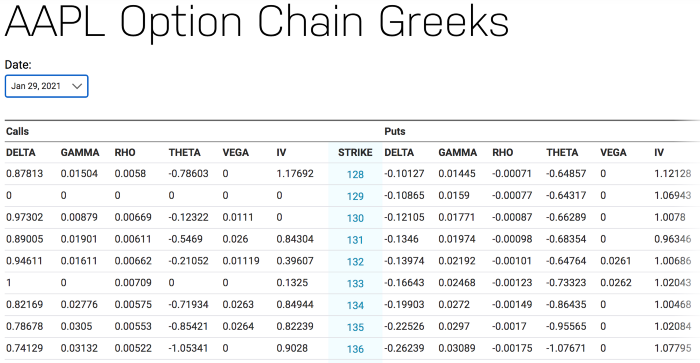

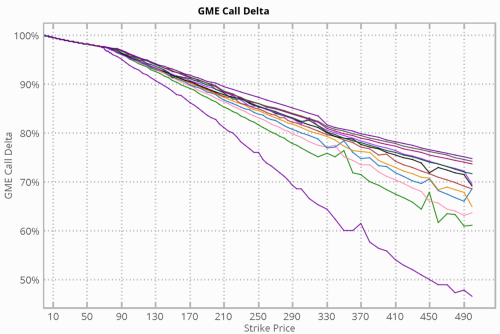

以看漲期權 (Call option) 來說,當行權價相近於市價時 (價平/ATM),Delta 為 0.5、行權價高於市價時 (價外/OTM),Delta 小於 0.5、而行權價低於市價時 (價內/ITM),Delta 大於 0.5。

根據這些定義,這裡有一個期權常識:

看漲期權的價內期權 (ITM) 權利金會比價外期權 (OTM) 要高,也就是說,買價外期權 (OTM) 的看漲期權比較便宜。

一般買看漲期權會建議買入 Delta 在 0.6 左右的價內期權

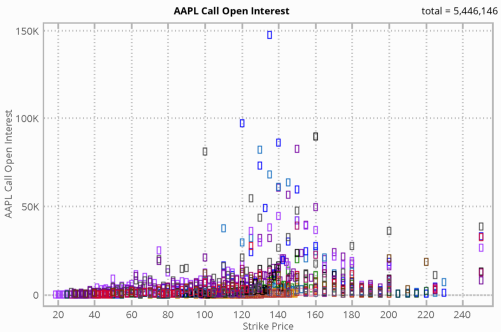

下圖從 AAPL 的期權鍊可以看出來,在看漲期權 (Calls) 那一欄,當行權價比市價 ($142) 低時,其 Delta 值逐漸升高,原則上愈低愈高,1 為最大值。

Delta Neutral 對沖策略

知道了期權與 Delta,我們來談一下對沖風險常用的 Delta 中性 (Delta Neutral) 策略。

若了解了整個期權的定價理論,其實會注意到, Delta 的終極意義,就像是持有正股的一個比例。而所謂 Delta Neutral,就是把這個比例變成是 0,以對沖掉市場的風險。Delta 變成 0,理論上就像是沒有持股一樣。

這裡舉個例子,假設手上有 AAPL 股票 100 股,那這時我們的 Delta 為 100 (正股每一股 Delta 為 1),那如果想要對沖風險,至少可以做以下幾件事情去減低 Delta 的值,比方說:

- 手上正股 100 股全部賣掉 (Delta = 100 – 1*100 = 0),不用期權

- 手上正股留著,賣出 2 張 Delta 為 0.5 的看漲期權 (Sell call, Delta = 100 – 2*0.5*100 = 0),收取權利金

- 手上正股留著,買入 2 張 Delta 為 0.5 的看跌期權 (Buy put, Delta = 100 + 2*-0.5*100 = 0),付出權利金

- 手上正股留著,賣出 1 張 Delta 為 0.5 的看漲期權,並買入 1 張 Delta 為 0.5 的看跌期權 (Collar option, Delta = 100 – 1*0.5*100 + 1*-0.5*100 = 0),付出較少的權利金

一個期權合約的單位是 100 股,賣出一個 Delta 0.5 的期權實際上是 50 個 Delta

賣出掩護性看漲期權 (Covered Call) 與買入保護性看跌期權 (Protective Put) 兩者都是減少 Delta 的策略。買入看跌期權的對沖方式,其實就像是幫自己手上的股票付出一點保費來買一個保險,很多人會一起賣出看漲期權 ,降低保費成本,此策略稱為領子期權 (Collar option)。

Delta Neutral 期權策略有非常多,這裡就不一一舉例。我們會在後面解釋為什麼這個把 Delta 降低回 0 的策略會導致伽瑪擠壓的發生。

散戶的逆襲

前面提到散戶戰勝華爾街,這些散戶大多是來自 Reddit 的一個討論板 Wall Street Bets (r/WallStreetBets, WSB)。這個板可以說是美國散戶 (Retails) 的集散地,光是加入討論的人就有近 700 萬人,可見其影響力巨大。

截至 1/27,發文時是 400 萬人,到了 1/29,只過了兩天時間,討論板上人數已增至 660 萬人

關於在 WSB 上面都是一些什麼樣的人,其實感覺有點像台灣的 BBS 看板 PTT 那樣的感覺,上面充滿了很多自稱阿宅 (Autists)、智障 (Retards),但其實很厲害的高手。

Austists 與 Retards 的定義:

Retard is mindlessly chasing fomo trading himself into 98% loss, autists develops thesis so batshit crazy, it could actually work and then either buys a yacht or lose all his money going for it

非常支持 WSB 的創投老闆,Social Capital 的 CEO Chamath Palihapitiya,在 CNBC 的專訪上,這樣形容 WSB 討論區:

- WSB 上面大家分析基本面的能力堪比專業分析師 (聰明有能力)

- WSB 上面有許多在 2008 年金融危機下受害長大的孩子,質疑為何將華爾街將巨大的風險轉嫁到散戶投資者身上,然而自己卻全身而退 (對社會不公不滿、具有正義感)

- WSB 上面的討論者有勇氣將買賣的資訊公開透明 (勇氣與公開)

CNBC 上的是刪減版,以下這個訪談完整版本值得一看,其中提到基金需要更透明化他們的買賣持倉,並改革金融法規。

衍伸影片:散戶與華爾街的戰爭 (YouTube 上的影片被下架)

集合這些特質,在這股看不慣華爾街的新世代力量中,當中有人發起對抗華爾街空頭的運動。防止他們亂做空一些跟他們從小一起長大的公司,並擬定一套策略要對空頭機構作出反擊。

由於許多空頭機構過於囂張跋扈,視他們認為沒有價值的公司跟呆瓜散戶為他們私人金庫, 大量做空這些公司,有些公司像是 GME 甚至被做空的股數要比公開流通股數還要多,到達了不可思議的 140%。

GME 股價在 1/26 當日暴漲 90% 之後,GME 的空頭倉位還有 7,000 萬股未平倉,佔 GME 公開流通股份 5,000 萬股的 140%。顯示還有很多的空頭沒有平倉,直接導致 1/27 GME 股價再暴漲 130%。

這些未平倉的空頭倉位代表之前空頭機構已經把股票借來賣出,正在等待股價下跌再來回補賺取價差。

但為何空頭機構可以賣出超過在市場上實際流通的股票,這也是本次事件要凸顯的一大問題。

作為反擊,WSB 上主要是號招大家去買入正股,並買入末日期權。買入正股不讓價格跌下來使得空頭無法在市場上買入便宜股票平倉、買入末日期權讓做市商得要對沖風險同,樣也得在市場上購入股票,兩者都會造成股價上漲。

前面有提到期權的價值距到期日愈長,其時間價值愈高,而快到期的期權,價格會變得非常低。

末日期權就是這種快到期、很便宜的期權,非常適合這次 WSB 的行動。

正常的期權操作,一般來說會買 30–90 天之後的期權,買 15 天以內的期權,其時間成本消耗太大。

這裡再講一下看漲期權的一種特性,就是看漲期權作為衍生性金融商品,本身帶有槓桿。有人形容買看漲期權就像是買房子需要付頭期款,預期房價會上漲所以才買入房產,而房價與頭期款的比值,就是這個買房槓桿的倍率。

同樣,買入看漲期權只付出一小部分股票的錢,換取未來股票價格提升買入的權利,其行權價與權利金的比值,也具有一個槓桿。

比方說,AAPL 在 1/27 的市價是 $142,買一張在 1/29 行權價 $146 的末日價外看漲期權 (OTM call),是 3.4 元。付出的價格是正股的 2.3%,也就是 42 倍的槓桿。

但這個槓桿有用的前提,是要價格有漲超過行權價再加上自己付出去的權利金,也就是 $149.4 (146+3.4)。股價在 1/29 以前要超過這個價格才能賺錢,否則這個槓桿也是沒有用的。

買入一張蘋果在 1/29 到期的價外看漲期權的例子:

Buy AAPL $146 Call 01/29

需要付出權利金 $340 (3.4*100)

NASDAQ 上 AAPL 的期權鍊

利用末日期權價格低並且帶有槓桿的特點,散戶們一邊買入正股、一邊大量買入末日價外看漲期權 (OTM call),讓股價跌不下去,藉此來反擊華爾街的空頭機構。

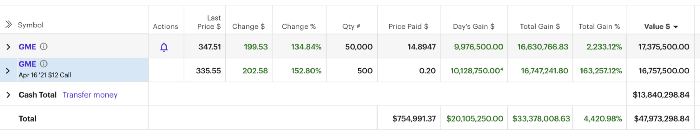

WSB 上有網友 DFV 把帳戶曬出來,靠著 GME 的暴漲,資金從 5 萬翻到 4,790 萬,漲幅接近 1,000 倍。

WSB 上有人利用本金 5 萬美元,藉由這次 GME 暴漲翻至 4,790 萬美元,其中期權的回報率高達 1,600 倍,而正股也高達 200 倍

這位 Reddit WSB 板的網友有把他對 GME 持倉的情形公佈,1/28 卷商限制交易他也沒有賣出,帳面損失 1,400 萬美元。

期權模型的失效

接下來我們仔細看看,這些大量的價外看漲期權跟股價暴漲,對整個期權市場發生了什麼影響。先來看正常的市場下,期權模型還適用時,期權各項參數應該有的樣子。

首先來看 AAPL 看漲期權的 Delta 與 Gamma,基本上 Delta 值是當市價遠大於行權價的時候,也就是非常價內的時候才會升高,而在市價附近呈現一個反 S 型轉折。

Gamma 則是呈現一個常態分布 (Normal distribution),約在市價的位置為其最大值。Delta 與 Gamma 在愈快到期的期權合約中其分佈會愈明顯 (紫色線為末日期權)。

如果來看另外兩個期權市場的重要參數,隱含波動率 (Implied volatility) 和未平倉量 (Open interest)。會發現隱含波動率在行權價接近市價時為最低,而愈價內則波動率愈高,呈現一個類似火山圖的曲線分布。行權價的未平倉量主要集中在接近市價的地方有最大量。

AAPL 在 thinkorswim 上的期權參數圖,不同顏色的線代表不同到期日的期權合約 (上:Call Implied Volatility、下:Call Open Interest)

AAPL 在 thinkorswim 上的期權參數圖,不同顏色的線代表不同到期日的期權合約 (上:Call Implied Volatility、下:Call Open Interest)

接著,我們來看 GME 的期權出現什麼情形。其 Delta 與 Gamma 在行權價約70 塊以上的地方,已經完全失去了原本該有的分布。

也就是說目前期權模型在這個情況基本上是失效了。

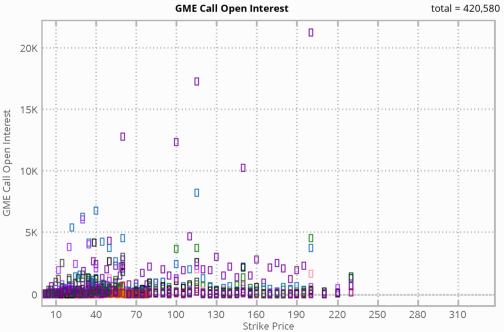

再來看隱含波動率和未平倉量。隱含波動率行權價與市價相同的地方也高達 1,000% (AAPL 約為 100%),而主要的未平倉量並不在當前市價的位置。

其他類似像 GME 這樣暴漲的股票包括 AMC、FOSL、BB、與 BBBY。其中 AMC 更是在 1/27 單日暴漲超過 300%,而他們的期權參數圖的樣子也非常類似,不排除一樣的事情也在這些股票上發生。

軋空與伽瑪擠壓的雙重效應

前面講了這麼多背景知識,總算回來我們的主題,我們來聊聊什麼是軋空 (Short squeeze) 與伽瑪擠壓 (Gamma squeeze)。

什麼是軋空 (Short squeeze)?

首先講軋空,由於做空的風險理論上是無限大,並且損失可以大過投入的資本。而當損失超過投入資本的一定程度時,會觸發卷商追繳保證金 (Margin call) 的保護機制。此時,做空者只能投入更多資金來滿足保證金要求,或是選擇平掉空頭的倉位。

後者需要去市場買入正股來平倉,此時如果市場上賣家不夠多,股票流通性不夠,會導致做空者需要以更多時間以及更高的價格平倉。大量空單在平倉的過程中因為大量的買入,又會導致股價的大幅攀升,觸發其他空單平倉,此連鎖反應現象稱為空頭擠壓,或是軋空。

什麼是伽瑪擠壓 (Gamma squeeze)?

前面提到對沖風險用的 Delta Neutral 策略,這其實也是做市商用來對沖期權風險的策略。

大量賣出價外看漲期權 (OTM call) 的做市商,其原本的用意是在 Delta 值很低,也就是風險很低的時候,趁著股價被做空的機會,大賺賣看漲期權的權利金。

做這種無本生意本是華爾街佔散戶便宜的日常。

雖然 Delta 值在價外時較低,但賣出大量的看漲期權,其背後代表做市商也擁有極大的負數 Delta,而這些負數 Delta 在期權履行合約時需要被回補至 0,也就是向市場買入正股來賣給期權履約的買家。

如果股價如預期被做空,這權利金就沒有風險地入了做市商口袋,做市商也不需要去買入正股。但當股價突然大幅上升,原本價外 (OTM) 期權變成價內 (ITM),導致 Gamma 升高,而 Delta 跟著快速升高,這會造成兩個後果:

- 期權價格暴漲,當初賣出期權的賣方無法買回期權合約平倉,而此時股價也很高,如買方履行合約也需從市場上買入正股便宜賣給期權買家,最終會造成巨額損失

- 為了彌補巨額損失,做市商只好在價格還沒有漲到更高之前,先從市場上買入正股來對沖其 Delta,以防止更進一步的損失

這種 Gamma 暴升,導致 Delta 暴升,而導致做市商必須在市場上大量買入正股的連鎖效應,稱之為伽瑪擠壓。

GME 這次的暴漲,是軋空與伽瑪擠壓的雙重連鎖效應。

散戶堅持不賣股票,導致市場上流通量減少,同時買入正股與價外看漲期權,股價上漲。大量的做空者被股價的上漲軋空,買入正股平倉導致股價更進一步上漲,而觸發更多的軋空。而高漲的股價也使得期權做市商不得不買入正股對沖風險,再更進一步把股價推升到更高的位置,軋空與伽瑪擠壓兩個效應互相加乘放大作用。

總結

整體上來說,這次 GME 暴漲事件顯示出有效市場假說與期權定價理論的局限性。非常諷刺性地揭露出一個金融市場運作的瑕疵,而這個瑕疵,卻是華爾街機構長期以來用來壓榨散戶的生財之道。

這起事件廣泛引起媒體的關注,引起許多人反思目前市場機制與金融模型的問題,有一篇在 TradingView 上的文章是這樣說的:

“It’s the stock price that drives a company’s success rather than the other way around. A higher stock price allows a company to raise more capital, and more capital allows the company to invest in updating its business model and turning things around.”

意思是說許多人以為是基本面推動了股價的上升,不過事實上是股價推動了公司的成功。高股價可以讓公司籌措更多的資本,而更多的資本可以讓公司去升級其商業模式。

感覺有其道理,是蠻有一趣的一個觀點。

也有許多人開始反思整個金融制度,質疑為什麼對沖基金的運作這麼不透明,為什麼做空可以借出超過實際流通的股票數等等。

相信這次事件的繼續發酵,會一定程度引起廣泛的討論,並以起社會輿論的重視,最終會將金融環境改革得更公開透明。

最後總結一下這起事件在交易上的教育意義,那就是作為散戶投資者

千萬不要做空美股!

也最好不要隨便去碰自己不懂、超越自己理解能力範圍以外的東西。

後記

2021–01–27

Left 在 1/27 提到,自己的香櫞研究公司在 GME 90 塊的時候做空,虧損了 100% 做空資金。截至 1/27,所有做空機構包括香櫞和 Melvin Capital 在此次媒體稱史詩級的軋空中,損失了近 50 億美元。

2021–01–28

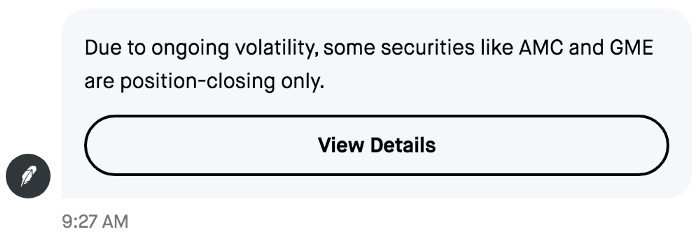

許多卷商開始限制熱門 WSB 概念股的交易,導致這些股票缺乏買盤而暴跌。最大散戶卷商 Robinhood 在開盤前 3 分鐘對用戶發佈以下訊息:

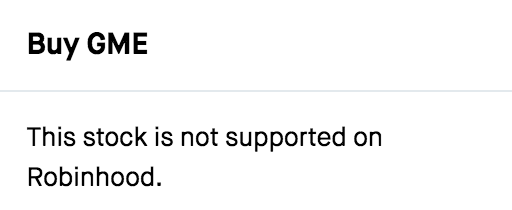

由於 Robinhood 沒有賣空股票的功能,這項舉動基本是限制這些股票只准賣而不准買。在盤中甚至是搜尋不到 GME,盤後開放搜尋但是顯示無法交易。

Robinhood 發佈給用戶的訊息提到限制以下股票交易:

We continuously monitor the markets and make changes where necessary. In light of recent volatility, we are restricting transactions for certain securities to position closing only, including $AAL, $AMC, $BB, $BBBY, $CTRM, $EXPR, $GME, $KOSS, $NAKD, $NOK, $SNDL, $TR, and $TRVG. We also raised margin requirements for certain securities.

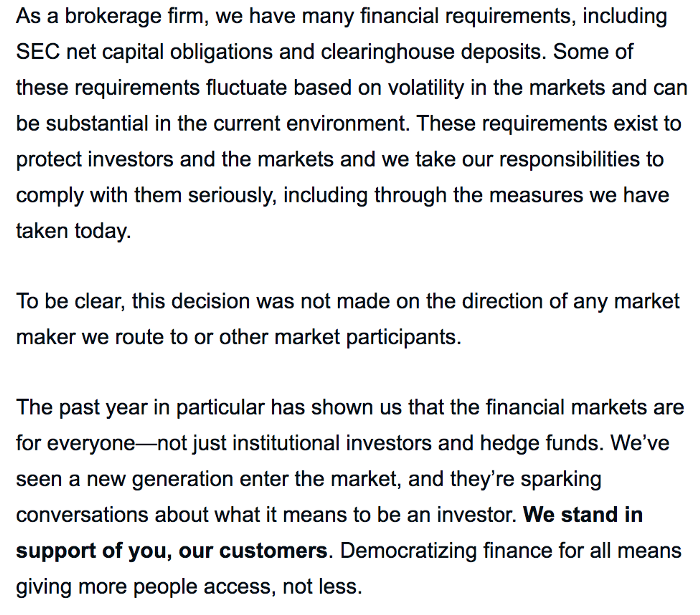

Robinhood 在盤後一封信說限制股票交易的決定不是為了圖利做市商或其他市場參與者,頗有此地無銀三百兩的感覺。

To be clear, this decision was not made on the direction of any market maker we route to or other market participants.

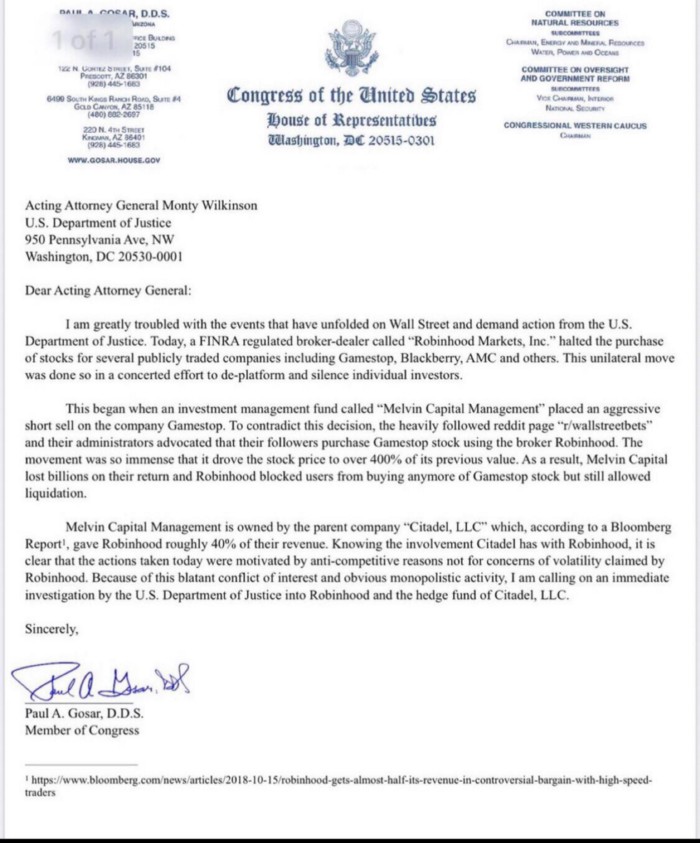

同日稍晚,眾議院議員 Paul Gosar 去函美國司法部代理部長 Monty Wilkinson ,要求司法部調查 Robinhood 與 Citadel Securities 可能涉及的反競爭行為。

Citadel Securities 是做空 GME 股價的主要機構 Melvin Capital 的母公司。Citadel 處理 Robinhood 的交易資料,並從中賺取買賣價差 (Spread),再將其所獲利潤約 40% 支付給 Robinhood,兩者是商業合作關係。

延伸閱讀:Robinhood, and its role in the GameStop saga, explained

由於用戶、社會輿論與國會議員的壓力,Robinhood 再度開放 GME 等股票的交易,不過限制每人只能買 2 股。

網路上更發起了連署請 SEC 修改他們的法規,讓機構的交易資訊更透明。

其中提到藉由科技與數據,散戶開始了解到機構與散戶投資人在資訊獲取上的巨大不對等,並關切這樣不對等的資訊是對散戶不利的。

We the people are asking for a re-evaluation of transparency requirements for Institutional Investors. We have access to technology and data gives us new sophistication — and are beginning to understand there is a tremendous disparity in access between retail and institutional investors, and are concerned that this access is being used against us, in ways that we genuinely worry could be in flagrant violation of Securities Laws. We believe that with better access to institutional trading data, retail investors can better participate in the market when making buying and selling decisions.

—— by PTT

GME事件基本上你如果是空方.

你就幾種選擇.

1.稱亂快認輸回補.

那就是接受目前的價格,然後稱多空在廝殺,就偷偷幾股幾股的去回補.

而這樣做就是認賠之前丟進去的保證金…

這種適合小空軍手上空單量不大,並且認賠的金額並沒超出自己負荷之上.

2.凹到天荒地老海枯石爛.

就是一直補保證金,反正美國沒有強制回補,所以只要保證金價格沒超出能力範圍.

你凹一個月不跌,你凹5年也會跌.

反正你只要凹到short int(空單率)低於50%就差不多安了.

而只要凹到股價跌回來,那這些保證金就可以安全回收回來,最多虧損就是資金成本(利息)

這應該是最多空方想要全身而退的結果.

風險就是,中間保證金不知道會需要多少.

股價飆上1000,就還要再多支付兩倍多.股價飆上5566,就要支付17倍.

然後之後利息市5566在計算….

這種作法適合,空單的保證金,扛的起來的空方…至於要扛多少自己要謹慎估算.

(炸掉就是違約交割+保證金全都打水漂)

3.邊凹邊出.

就是必須繼續操作跟多方拉價的戰爭,並且偷偷的一點一點的把空單捕掉.

畢竟一次大埔價格會飛上天,所以必須慢慢補.

只是這是非常困難的操作.

一般主力邊拉邊出是很單純的,反正就是看準掛賣張數少價差大的時候一次掃上去.

然後再慢慢吐股票出來.

但這必須建立在市場流通性很正常的狀況.

目前新聞越鬧越大,越來越多想看華爾街跳樓的人跑過來鎖籌碼.

這樣機構要靠邊拉(往下)邊出空單,是手上需要有足夠股票籌碼的.

但更多人鎖籌碼自然就會讓機構手中的籌碼量一直被買門票鄉民給買走.

所以洗價格變成很困難.

因此一定是要凹成長期戰爭,也就是他可能要花一個月兩個月的時間去凹.

凹到有那些被骨仔看到價格好一點就賣,讓市場籌碼量有所釋放才行.

當然凹久的風險就是,鬧越久也可能越多看熱鬧和想要華爾街死的人跑來鎖籌碼.

畢竟…想要華爾街死的人太多了,這又已經是世界事件.

這種邊凹邊出則是…手中空單佔比不小的機構…

這時候已經不是甚麼賠多少的問題,而是上了地獄公車下不了車的問題.

賠錢是小事,把空單出掉才是重點…出不掉到時候地獄被貫穿了都還在車上…

4.出奧步.

這個無法討論….因為我們不知道會出甚麼奧步.

全世界盯著都在看還有甚麼奧步可以出…

5.脫產.

也就是反正持有空單機構這邊已經死定了

那..機構死市機構的事情,操盤者阿老闆阿可能反過來用另外一隻手去做多.

也就是跟自己對做…

之後機構就找個機會讓他一次炸掉,然後用另外一隻手撈錢進自己私人口袋.

反正…現在可以主導”空單炸掉價格炸到5566″這件事情的,就是大空軍自己..

而機構反正只是基金…基金投資人的事情…又不是全部都老闆自己的錢…XD

操作人家的錢來鼓自己的皮包,不是華爾街基本精神嗎??

更何況還有美國偉大的破產機制可以讓他爽爽的把濫坑子丟給美國政府…

so…每一天把空單回補讓股價上5566,另一隻手5566多單狂拋給自己的機構吃.

機構破產,相關人士責任承擔後,洗洗之後又是一條好漢

6.換手.

你平時有拜土地公,有拜關公,有拜趙公明…

有一個不怕死的跟你把空單全都接走…XD

而目前盤面來看,shortint還有121.07%…

空單下降率並不大.

看起來目前空方還是處於想要凹到天荒地老海枯石爛的心態.

有人放話說他已經下車了….

那…不是他找到不怕死的跟他換手.

就是他在芭樂各位大家…

而基本上反過來看多軍.

其實要做的就是,鎖籌碼+維持價格.

如果說,這兩天各位看到空單有一直1x% 1x%的下降.

那有可能迎接的是一個一般的勝利.

這些機構大概要在這支股票上面賠個一兩百億,事情落幕.

但….很可惜我們看到,shortint還在121%.

這樣就有趣了….空方不懼戰…..

那就~~~~戰~~~~~~

其實我不太在乎甚麼背骨不背骨..

因為這個嘎空行為,如果真的是純散戶,那基本上背骨影響可能不小.

但是我們可以看到,整個股價除了星期四被銃康外.

他都維持到3xx塊.

也就是說,你背骨是你家的事情.

走了一個你,還有千千萬萬個想要看華爾街死的買門票進場.

尤其現在新聞越寫越大,還寫這樣嘎空下去會金融海嘯.

阿靠杯…GME的股票也才6000萬股,把他買起來就可以造成金融海嘯.

那…請問你今天手上有一百億美元.你會不會想去把GME股票買光光然後做空其他股票.

因為戰場規模其實很小,就在GME最多在一個AMC身上.

對於散戶而言要操作嘎空可能還有一些混亂的困難,但對大戶而言…

嘎空這個他們專業阿…XD

尤其又看空軍又不撤退還要死凹…

那你用一點點的錢,就可以讓空軍需要補更天價的保證金…

然後現在弄得全世界都在看這件事情.

那全世界的大戶有多少人,想要偷偷參一腳的又有多少人…XD

so…你以為你手上幾張股票想背骨,股價就會崩跌??

想太多了…

真的玩家比你貪心多了…

這就更不用說項我們這些買門票的.

他媽的門票買不起喔??…

隨便去漲個店租就可以再買一張,我還跟你看我GME股票會賠多少?

我吃燒肉便當有在思考80塊怎樣回本嗎??把我的大便賣出90塊嗎?

so…空單沒有下降,價格先卡在3xx塊其實也是很有陰謀的操作..XD

先把那些內心不堅定的背股仔洗出去,股票換手…反正空軍又不會在這時候認輸.

它們還以為股價就只會標上3xx…之後散戶會人踩人..XD

等到甩轎完成後,股價再拉一波上甚麼600.

在甩轎一波.

在拉上1000…

溫水煮空蛙董媽…

(幹你娘,我萬潤的空單就是這樣被煮上去的,所以空單被嘎,哀,這個我專業拉)

給你空軍喘氣的機會,免得你太早投降…XD

也順便讓背骨的下車…之後再讓它們後悔.

而越上去籌碼就越乾淨…

多方背後藏著的大戶就越爽…..

121%的shortint…這對散戶來講是一場贏面大但是需要奮鬥的戰爭

但…你今天手上有一百億,這對你而言就只是一個…買穩中樂透彩券的機會…

你散戶很難嘎,但大戶會難嘎??…XD

現在只是在甩轎背骨仔,大戶想多吃一點彩券罷了…

不然,最好價格守的這麼穩.

連盤後盤前價格都守得很穩.

你告訴我這是散戶在操盤..XD…你當我第一天看股票??

因此反正呢,現在就這樣.

我們這些買門票的…就是要看華爾街有人跳樓,血流成河..

專業有心人一定有人準備大量資金,操作嘎空當禿鷹要大撈一筆.

到最後跟空軍對決的,就會只剩下這兩種人.

其他,莫名其妙手上有GME股票發一筆恆財的.

看到蠅頭小利就忙著停利的背骨仔.

大概就會在這段時間被甩轎洗掉.

然後把股票在換手給前面那兩種人.

股票名言,空頭不死多頭不止…先嘎空在殺多.

大家都會念….

但是真的在股票戰場上.

卻大家都又選擇遺忘…XD

and…..當你有被嘎空到天上過的經驗,你再回頭看這個局.

你會覺得…這種空軍不被嘎死….那股票市場簡直對不起你以前被嘎空的過去…

這幾乎是人類股票歷史以來,最容易把空軍嘎到往生的千載難逢機會…

空單要回補121%…怎麼想都是空軍躺在餐桌上任你吃生魚片.

當全世界有錢人都是白癡?都不會來抓住這個機會…XD

so….背骨仔想出場就出場阿.

以後老了跟孫子講

當年咱們上戰場,打爆華爾街歷史的時候.

就不要講到一半自己心虛…XD

手上才幾張,你是很缺錢喔…

你說你有個200張,你出個199張留一張門票.那我們還會尊敬你..又賺又有玩..不錯不錯!

手上五張十張二十張,嚷嚷著賺錢了要跑…

哀~~~~~

只好~~明天漲你房租!!!!!!

另外講一下有關RH的限制購股.

你限制購股,必須建立在你確定多軍凹不到他跑去其他地方新開戶前多軍就瓦解.

不然….

你只是在累積民怨,然後再這些人被迫跑去找其他無限制券商開戶後.

再來一個海嘯般的反撲.

至於陰毛論就是.

故意先打壓股價..

之後才是股價一次爆衝上青天的時候…

稱這些散戶還在辦新券商開戶.

有人偷偷在建倉..